美联储“鹰派降息”背后:通胀问题重回焦点,间歇式降息拉开大幕

- 新闻

- 2024-12-20 00:28:02

- 2

专题:美联储如期降息25个基点 鲍威尔称美联储无意持有比特币

21世纪经济报道记者吴斌 上海报道

美联储连续降息的日子似乎一去不复返。

12月18日,美联储宣布降息25个基点,符合市场预期,联邦基金利率目标区间被下调至4.25%—4.5%,这是美联储连续三次降息,此前分别在9月和11月降息了50个基点和25个基点。此外,美联储将逆回购工具利率从4.55%降至4.25%,降幅超过联邦基金利率的下调幅度。

尽管降息本身并不意外,但释放的鹰派信号却让华尔街感到紧张。最新利率点阵图显示,决策者预计2025年将降息两次,而9月时对明年降息次数的预测一度达到了四次。政策制定者还将长期联邦基金利率中值由2.9%上调至3%。

此外,美联储还上调了今明两年的GDP增速预期,下调今明两年的失业率预期,同时上调2024—2026年的通胀预期。

需要注意的是,在12名票委中,此次再度出现了一张对降息决定的反对票,克利夫兰联储主席哈马克支持不降息。点阵图更是显示,有多达四位官员支持在今年底将利率维持在4.5%—4.75%,这意味着至少还有三位今年没有投票权的美联储官员反对12月降息。

在内部的讨论后,12月美联储最终还是进行了降息,鲍威尔表示这是一次艰难但正确的决定。他指出,行动过慢可能会不必要地削弱劳动力市场,而行动过快则可能会损害美联储在控制通胀方面取得的进展。因此,美联储试图在这两种风险之间找到平衡。

在利率决议后的新闻发布会上,美联储主席鲍威尔明确且反复提到需要“谨慎行事”。他强调,包括这次行动在内,美联储已经把政策利率从峰值水平下调了整整一个百分点,货币政策立场的限制性明显削弱,有鉴于此,以后在考虑进一步的利率调整时,美联储可以更加谨慎。

从种种迹象来看,美联储连续降息已经成为过去式,明年1月大概率暂停降息,间歇式降息拉开大幕。

美联储鹰派程度超预期

在美联储利率决议前,市场便预计这大概率是一次“鹰派降息”,但意料之外的是,美联储的鹰派程度超出了预期。

中国银行研究院高级研究员王有鑫对记者分析称,美联储的鹰派程度超预期,主要源于其对当前经济形势的评估和未来的政策展望。目前美国经济表现相对稳定,但通胀反弹的压力再度上升。美联储虽然再度降息25个基点,但强调政策立场的限制性明显减弱,在考虑更多利率调整时将更加谨慎,将仔细评估未来的数据、不断变化的前景和风险平衡,来决定未来的利率调整程度和时点。这表明其在货币政策取向上趋于鹰派,以应对潜在的通胀风险。

美国当选总统特朗普已扬言要在上台后提高关税、国内减税和驱逐非法移民,经济学家普遍认为这可能导致美国通胀再次上升。鲍威尔透露,美联储官员已开始对特朗普政策可能带来的影响进行初步评估,但特朗普的政策如何影响通胀尚未明朗。

中航证券首席经济学家董忠云对记者分析称,美联储大幅加强鹰派立场主要有两方面原因。首先是近期美国经济韧性较强,同时通胀回落速度不及预期,数据表现是驱动美联储调整政策路径的主要因素。其次,特朗普的一系列政策计划可能会在其上台后加大美国通胀风险,这会导致美联储官员在制定后续政策路径时更趋谨慎。在上述因素影响下,快速降息的预期可能会进一步加剧通胀风险,因此美联储立场转鹰,大幅调降对明年降息次数的预估,抑制市场宽松预期。

美联储超预期鹰派意味着通胀担忧重回焦点。威灵顿投资管理宏观策略师Michael Medeiros对记者表示,相较于劳动力市场和实际增长的温和放缓,美联储更关注通胀风险。未来通胀波动的加剧也可能导致政策和利率波动性的增加。

在东吴证券首席经济学家芦哲看来,紧缩预期短期达到极致,2025年美联储货币政策或先松后紧,3、6月各进行25个基点降息,警惕2025年下半年不降息风险。

增长方面,芦哲表示,特朗普上台料立即驱赶非法移民,2025年上半年非农就业或出现锐减,诱发衰退担忧。通胀方面,高基数、页岩油增产预期、居住通胀惯性下行料强化2025年上半年通胀下行趋势。进入2025年下半年,对衰退的担忧与前期压低通胀的利好因素将退潮,且驱赶非法移民带来的工资通胀黏性将显现,美联储存在暂停降息风险。

市场为何反应剧烈?

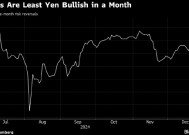

在鹰派美联储的影响下,18日美元指数一度升至108.26,为2022年11月以来最高,盘尾上涨1.08%,报108.08。

与此形成鲜明对比的是,除了美元,美股、美债、黄金、比特币等主流资产普遍都在暴跌。18日美股遭受重创,三大指数均跌逾2%,道指连续10个交易日下跌,创下1974年以来最长连跌纪录,纳指暴跌逾3.5%,标普500指数则经历了2001年以来跌幅最大的美联储议息日行情。近日风头正盛的特斯拉股价暴跌逾8%,而此前曾创下488.54美元的历史新高。此外,18日美债大跌,收益率飙升,10年期美债收益率触及今年5月末以来高位4.51%,尾盘上涨10.7个基点,报4.492%。黄金跌至一个月最低,现货金大跌2.2%,收报每盎司2587.63美元。比特币一度下跌5.3%至100752美元,而前一天首次突破10.8万美元。

王有鑫分析称,美联储的货币政策立场对金融市场具有重要影响。鹰派立场意味着货币政策将保持紧缩态势,这可能导致借贷成本上升、经济增长放缓等影响,从而对股市、债市和汇市产生冲击。此外,近期以纳指为代表的美股走势持续走高,部分获利盘也存在获利了结的情况,加大了市场短期的波动。

未来股债汇市场会走向何方?王有鑫认为,这取决于多个因素的综合影响,包括美国经济形势、政策展望、通胀压力、市场情绪等。考虑到市场对美国新政府上台后采取的刺激政策抱有较大预期,在市场短期波动后,美股可能将逐渐企稳。但从中长期来看,在预期炒作之后,高通胀、高利率、高关税对美国经济的打击将对美股进一步走高形成抑制。

市场的鹰派预期仍有过度风险。芦哲认为,当前市场计价2025年美联储仅降息约1次偏谨慎,如果2025年上半年出现衰退→降息交易,或让市场在3月再度预期全年降息50基点以上,当前4.5%的10年美债利率与2600美元/盎司以下的黄金价格具有较高的配置性价比。2025年下半年,如果衰退叙事退潮,通胀黏性强化,叙事反转,美债利率届时或重回上轨。

间歇式降息拉开大幕

考虑到整体通胀和就业形势,美联储降息之路只是走得更慢,而非走到尽头,间歇式降息拉开大幕。鲍威尔提醒,利率仍然在“显著”抑制经济活动,美联储处于“继续降息”的轨道,只是在进一步降息之前,官员们必须看到抗通胀方面取得更多进展。

对于未来货币政策走向,鲍威尔坦言,美联储正处于或接近放缓降息的时刻,2025年的任何降息决定都将基于即将发布的数据,而非当前的经济情况。由于美联储正在努力保持强劲劳动力市场的同时将通胀率降至2%,因此明年加息似乎不太可能出现。

实现通胀和就业双重使命仍是焦点。劳动力市场方面,鲍威尔表示,从多项指标来看,我们确实认为劳动力市场正在降温,但降温速度并不快,也没有引发真正的担忧。

通胀方面,鲍威尔表示,我们非常清楚物价上涨了很多,人们确实感受到了这一点,包括食品、交通和取暖费等。这种全球性的通胀爆发带来了巨大的痛苦。尽管目前通胀水平已经大幅下降,但人们仍感受到高价格的压力,这正是消费者最直观的感受。

需要注意的是,美联储预测2027年通胀才能达到2%的目标。王有鑫认为,这表明其对通胀的治理仍然保持谨慎态度。为了实现这一目标,美联储可能会在一段时间内维持紧缩的货币政策立场,以控制通胀的上升。然而,随着经济形势的变化和通胀压力的缓解,美联储也将适时调整货币政策立场,以避免过度紧缩对经济造成负面影响。

在Medeiros看来,美联储的政策转变十分重要。首先,这表明官员们将基于经济增长和实际的通胀结果来调整预测。其次,他们会继续将更多关注点放在通胀上行风险上,而非经济增长放缓和劳动力市场疲软的迹象。第三,对特朗普任期内美联储独立性威胁的质疑日益增加,鲍威尔继续释放信号,表明美联储仍将专注于双重使命,特别是对通胀问题保持高度关注。

从过往经验来看,美联储和市场的预测准确性都不高,未来货币政策仍存在巨大不确定性,投资者无需过度关注点阵图。董忠云分析称,美联储目前给出的政策预估对中长期的指引作用相对有限。正如本次会议美联储立场较9月时发生了大幅调整,后续美联储立场也不会长期维持不变,而是会继续跟随数据表现不断调整,市场预期和资本市场表现也是如此。

因此,董忠云认为关键依然是数据,而特朗普政策的具体落地情况又将是影响未来数据表现的重要因素,值得重点关注。如果特朗普不改变其大幅加征关税等政策主张,并快速推进落地,则通胀进一步反弹、美联储维持偏鹰立场或是明年的基准情景,长期中性利率预估存在进一步上调的可能。

下一篇:超100%得房率是怎么做到的?

有话要说...