金融监管总局 完善保险资产风险分类标准

- 暴富

- 2024-11-30 07:48:02

- 120

● 本报记者 赵白执南

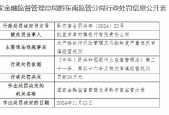

国家金融监督管理总局11月29日消息,金融监管总局对《保险资产风险五级分类指引》进行修订,形成《保险资产风险分类暂行办法》。《办法》日前发布,自2025年7月1日起施行。

此次修订主要内容包括:一是扩大资产风险分类的覆盖范围。《指引》仅对以公允价值计量以外的投资资产进行风险分类,《办法》除特殊情形外将所有投资资产纳入分类范围。

二是完善固定收益类资产分类标准。调整本金或利息的逾期天数、减值准备比例标准等,与商业银行保持一致;增加利益相关方风险管理状况、抵质押物质量等内容,丰富风险分类标准的内外部因素。《办法》明确将固定收益类资产按照风险程度分为五档,分别为正常类、关注类、次级类、可疑类、损失类,后三类合称不良资产。

三是完善权益类资产、不动产类资产风险分类标准。由过去的五分类调整为正常类、次级类、损失类三分类,后两类合称不良资产;明确定性和定量标准,要求穿透识别被投资企业或不动产项目相关主体的风险状况。

四是完善组织实施管理。优化风险分类的“初分、复核、审批”三级工作机制,明确董事会、高级管理层和相关职能部门的工作职责。要求保险公司将资产风险分类情况纳入内外部审计范畴,压实会计师事务所的审计责任。

2014年,原保监会发布《指引》,试行保险资产风险五级分类机制,在真实反映保险资产质量、增强保险机构风险管理能力等方面发挥了指导作用。金融监管总局有关司局负责人介绍,近年来,随着保险资金投资范围不断拓宽,投资结构更加复杂,现行规则在实践中暴露出监管约束力不足、资产分类范围和分类标准有待完善、第三方监督机制欠缺等问题。保险资金的投资领域相对广泛,不仅面临利率风险和信用风险,还面临权益价格风险、房地产价格风险等。国际监管规则对商业银行资产风险分类及结果运用规定比较明确,但对保险资产风险分类尚缺乏通行的规则。

金融监管总局表示,发布实施《办法》是加强保险资金运用监管的重要举措,有利于引导保险机构加强全面风险管理,提升资产质量,推动保险业高质量发展。下一步,金融监管总局将持续完善保险资金运用监管政策,提升保险业服务实体经济质效。

下一篇:外资加速布局高技术制造业

有话要说...