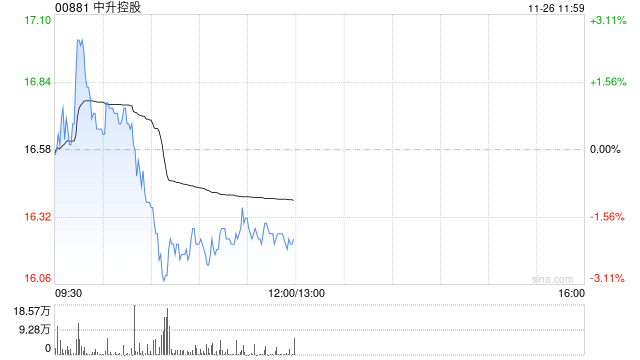

海通证券:首予中升控股“优于大市”评级 合理价值22.34-25.54港元

- 新闻

- 2024-11-26 12:06:02

- 116

海通证券发布研究报告称,首次覆盖中升控股(00881),给予“优于大市”评级,预计公司2024/25/26年营收分别为1699/1917/2185亿元,归母净利润分别为35/51/67亿元,EPS分别为1.45/2.13/2.79元。合理价值区间为22.34-25.54港元。

海通证券主要观点如下:

中升控股是中国汽车经销商中的领军企业。

根据公司2024年中报,中升在全国有419家经销店,其中豪华品牌269家,中高端品牌为150家。中升在主要品牌中国市场新车销量的市占率为:雷克萨斯32%,奔驰18%,丰田、沃尔沃和捷豹路虎10%,宝马和奥迪6%。2024年上半年公司实现新车销量23.3万,同比增长3.9%。

新车业务承压,中升通过重点布局中心城市争取高市占率,获得了更强大的抗风险能力。

根据公司中报,2024年上半年公司经销的雷克萨斯/奥迪/奔驰/宝马/丰田的上险量同比增速分别为20.7%/2.6%/-10%/-5.4%/-13%,显示了部分品牌在智能电动浪潮下的承压。然而在中升重点布局的32个中心城市中,1510万豪车中的210万已经成为公司的长期客户,这些客户中的80%为自主选择汽车服务提供商的复购客户,较好的代表了成熟市场的特征。中升通过对成熟客户的获取、促活与转化,取得了一定程度的抗压成立,2024年上半年营收同比基本持平。

新势力也开始使用经销商网络,经销商集团的新车业务未必萎缩。

根据各车企官网,小鹏、零跑等新势力均在招募加盟经销商。根据公司公告,公司与赛力斯签订了初步协商协议,同意就合作分销其旗下的新能源汽车进行进一步磋商。该行认为,在智能电动时代,经销商集团拥有存量客户线索、经销服务经验、售后服务软硬件基础等优势,仍有明确的发展机会。经销商集团如能与核心新势力车企取得合作并放量销售,有望弥补传统品牌销量、毛利下行带来的利润压力。

售后业务持续增长,且客户黏性强,可替代性差,是可以支持利润长期增长的优秀商业模式。

根据中升控股2024年中报,公司打破传统的单一汽车品牌经销店的服务模式,打造中升汽车服务品牌,提供跨汽车品牌和不同燃料类型的汽车服务。通过中升多样的服务类型和全品牌的服务场景,最大化覆盖中心城市用车客户群。根据中升2024年中报交流材料,上半年公司售后业务入厂394万台次,同比+5.6%,服务收入109.64亿元,同比+13.8%。上半年公司精品、维保套餐及售后服务毛利率为47.1%,同比基本持平。中升上半年零服吸收率达到118%,同比逆势提升10pct。

综上,该行认为中升控股有望通过对更多新品牌的覆盖,实现对传统品牌量、利下降的对冲。同时,商业模式较优的售后业务有望持续贡献业绩。

风险提示:汽车消费不及预期;原材料价格大幅上涨。

有话要说...